Casa amara casa

L’intoccabile prima casa così intoccabile non è. Pignorata. Come è possibile? Eppure è un dramma che può toccare tante insospettabili famiglie anche del ceto medio, dal reddito sufficiente a vivere più che dignitosamente. Può bastare un imprevisto più imprevisto del solito per mandare a gambe all’aria un equilibrio economico giocoforza precario.

Il pulsante «start» di questa dinamica al ribasso è perlopiù il lavoro: la sua perdita o anche solo la riduzione delle entrate (dovuta, per i dipendenti, alla messa in cassa integrazione, per i liberi professionisti a un calo di commesse) possono innescare un drammatico effetto domino fatto di bollette non pagate, rate di mutuo saltate, pignoramenti, impossibilità di mantenersi. Una «discesa agli inferi» che mette a repentaglio conquiste che si davano per acquisite.

Annegati nel debito?

Siamo il popolo della «casa dolce casa», del focolare domestico, dei due cuori e una capanna, o almeno ci piace pensare così. È infatti un luogo comune piuttosto diffuso che gli italiani siano «grandi proprietari» di immobili. L’Eurostat ci dice in effetti che il 72,9 per cento di noi (dati 2016) vive in casa sua, eppure in Europa ci supera di gran lunga la Romania (96 per cento), ma anche Paesi come Croazia, Spagna e Norvegia.

L’Annuario statistico italiano 2018 dell’Istat ci informa poi che sono 3,7 milioni le famiglie con un mutuo immobiliare in corso. Il rischio pignoramento non riguarda però solo loro, perché il debito non onorato può riguardare anche altre spese, e gli effetti del mancato pagamento possono lo stesso intaccare la casa. Sì, anche la prima casa, contrariamente a quanto in molti credono. Sì, anche quando fosse già stata in buona parte pagata. Sì, anche se fosse ipotecata. Sì, anche quando nel nucleo familiare ci siano dei bambini o degli invalidi. Qui non si parla di «sfratto», che riguarda gli affitti e ha altre regole, ma di «esproprio». Per intenderci: il debitore che continua a occupare l’abitazione dopo aver ricevuto da parte del nuovo proprietario la richiesta di uscire, può incorrere in conseguenze penali. Violazione di domicilio. Nientemeno.

Ma quanti sono i pignoramenti immobiliari in Italia? Un dato univoco è difficile da rintracciare. L’associazione bancaria italiana (Abi), interpellata, dice di non conoscerlo. Più facile farsi un’idea a partire dal numero delle case all’asta. Pvp.giustizia.it, ovvero il portale delle vendite pubbliche del ministero della Giustizia avviato da febbraio 2018, contiene 235 mila annunci, di cui 136 mila di immobili residenziali. Pur non essendo la totalità delle aste in corso, questa cifra permette di toccare con mano quanto diffusa sia la procedura. Va detto che alcuni centri studi privati hanno tentato di inquadrare il fenomeno, producendo report anche molto pubblicizzati; tuttavia, confrontandoli tra loro, offrono dati talmente discordanti da far dubitare della loro attendibilità.

C’è, del resto, un mercato importante intorno alle case pignorate. Il meccanismo è noto: già la prima base d’asta è appetibile, perché ci si può aggiudicare il bene con un notevole sconto rispetto al valore di mercato. Inoltre, in mancanza di offerte, il giudice provvede a indire una nuova asta ribassando il prezzo fino al 25 per cento. Le conseguenze sono molte. Nella migliore delle ipotesi, si sarà aggiudicata la casa «scontata» una famiglia che non avrebbe potuto affrontare l’acquisto ai normali prezzi del mercato. Nella peggiore, qualche speculatore o società di capitali avrà fiutato l’affare...

Attenzione però: anche il debitore ha tutto l’interesse a che il suo bene pignorato venga venduto il prima possibile e al prezzo più alto. Perché a forza di ribassi i debiti potrebbero anche non essere estinti dalla cifra raccolta dall’asta…

In definitiva, che il sistema sia trasparente e veloce dovrebbe andare a vantaggio di tutti. È quanto auspicava il legislatore quando, nel 2012 e poi nel 2016, ha impresso un’accelerata alle aste, non in maniera indolore. Sotto accusa l’articolo 560 che imponeva al debitore di liberare l’immobile prima dell’inizio dell’asta. Ne possiamo parlare al passato, ed è un bene, perché la norma è stata riscritta e da febbraio 2019 l’esecutato può rimanere nella sua prima casa, anche se pignorata, fino alla vendita.

Da studiare anche la benemerita ma sconosciuta legge 3 del 2012, la cosiddetta «anti suicidi», perché permette di concordare una procedura guidata di uscita dai debiti. Sintetizza l’avvocato Matteo Arata intervistato da «Report»: «Pago non ciò che devo, ma ciò che posso, salvaguardando un minimo di sussistenza per me e per il mio nucleo famigliare e il resto lo do tutto ai creditori, fino al momento in cui esco dal problema del debito e posso ritornare economicamente attivo».

Contro l’usura

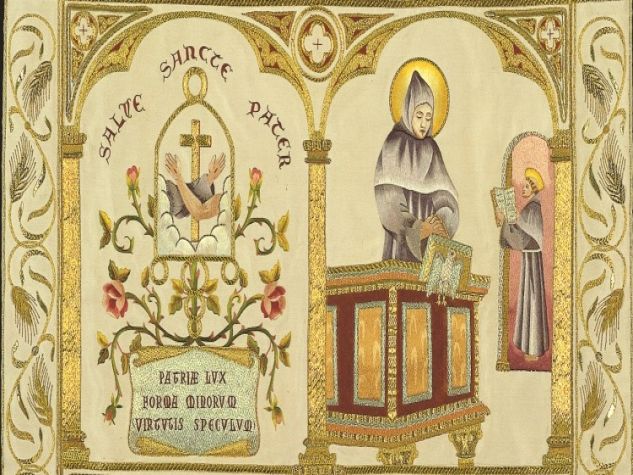

Il creditore ha le sue ragioni, ci mancherebbe. In uno Stato di diritto, contratti precisi con clausole precise vanno rispettati, e i debiti ripianati. Non ci può essere ambiguità o leggerezza in proposito. Tuttavia, è qui il punto di vista del debitore a impensierire. Il «nostro» sant’Antonio lo aveva ben presente. Nella sua predicazione condannò con parole di fuoco l’avidità degli usurai, e si mosse con le autorità del suo tempo per ottenere clemenza per i debitori insolventi, ottenendo che la pena nei loro confronti fosse almeno attenuata.

Oggi come ieri, il costo sociale del pignoramento della casa rischia di essere molto più elevato del problema che cerca di risolvere. Ne è convinta anche Caritas nazionale, il cui intervento sul disagio abitativo è in crescita (il 13,2 per cento delle prestazioni 2017). «Il pignoramento non guarda in faccia nessuno – afferma don Andrea La Regina, responsabile dell’ufficio macro-progetti di Caritas –. Purtroppo le moratorie sui mutui (fino a 18 mesi, di cui nel 2015-2017 hanno beneficiato 15 mila famiglie, ndr) hanno attenuato, ma non risolto la questione. In caso di difficoltà a ripagare un debito, o ci si salva insieme, o si rischia di affondare tutti. Per affrontare il problema serve un salto di qualità collettivo, culturale e strutturale. È auspicabile una maggiore attenzione da parte delle banche fin dalla consulenza, quando si consiglia o si concede un mutuo, ma anche poi una maggiore flessibilità nel concedere piani di ripianamento dilazionati. Da parte del cittadino, serve una maggiore educazione finanziaria. Anche noi di Caritas, che pure siamo molto attivi con proposte di housing sociale, dovremmo attrezzarci meglio, per orientare il debitore e aiutarlo nell’attivare tutte le risorse del territorio che lo sostengano nel superare la fase critica».

Luciano Gualzetti, vice presidente della Consulta Nazionale Antiusura, parla di «una situazione di “quotidiana emergenza” che ci sottopone a una crescente richiesta di aiuto di tipo economico. L’aiuto economico è lo strumento per instaurare un rapporto di fiducia e di collaborazione con persone che a causa dei debiti sono tagliate fuori da tutti i livelli del sistema economico, per cui il ricorso all’usuraio o alla malavita diventano delle tappe obbligate».

L’esperienza delle Fondazioni Antiusura, con 25 mila famiglie soccorse in venticinque anni di attività, ha mostrato quanto sia fattibile, razionale, proficuo, umano e a vantaggio dell’interesse pubblico intervenire a monte per impedire l’esclusione sociale per debiti, piuttosto che dover cercare soluzioni quando, spesso, è troppo tardi.

Leggi l’intero approfondimento sul «Messaggero di sant’Antonio» di aprile 2019 di carta e sulla corrispondente versione digitale!